De la 1 august 2022, în România se aplică noi prevederi legislative cu impact asupra angajaților care obțin venituri din salarii sub nivelul salariului minim brut pe țară. Contribuțiile CAS (pensii) și CASS (sănătate) se vor raporta la salariul minim brut de 2.550 lei.

Astfel, în cazul salariaților cu un venit salarial mai mic, diferența de CAS și CASS va fi suportată de către angajator/plătitorul de venit în numele angajatului/beneficiarului, așa cum este prevăzut la art. 146, alin. (59) din Legea nr. 227/2015 – Codul fiscal. Practic, va crește costul angajatorului, salariul net nefiind afectat.

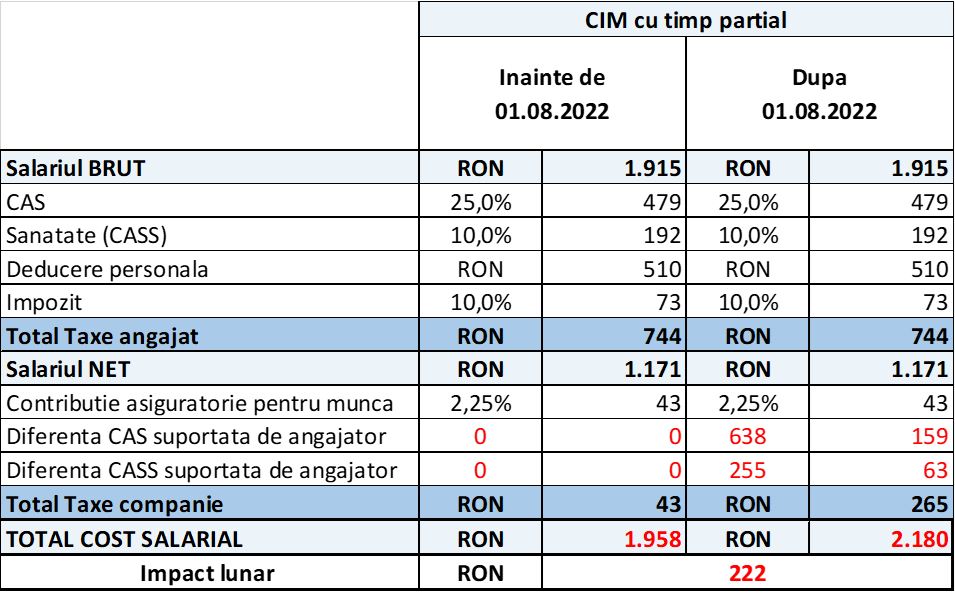

De exemplu, în cazul unui salariat care desfășoară o activitate în baza unui contract de muncă cu timp parțial de 6 ore/zi, având funcție de bază, cu un salariu brut realizat de 1.915 RON, începând cu luna august 2022 angajatorul va achita în plus 222 RON/lună, având în vedere costul total de 2.180 RON. În comparație, în luna iulie 2022, pentru un salariu brut de 1.915 RON/lună, costul total salarial era de 1.958 RON. Salariatul nu va fi însă afectat de noile prevederi, încasând același salariu net, respectiv 1.171 RON.

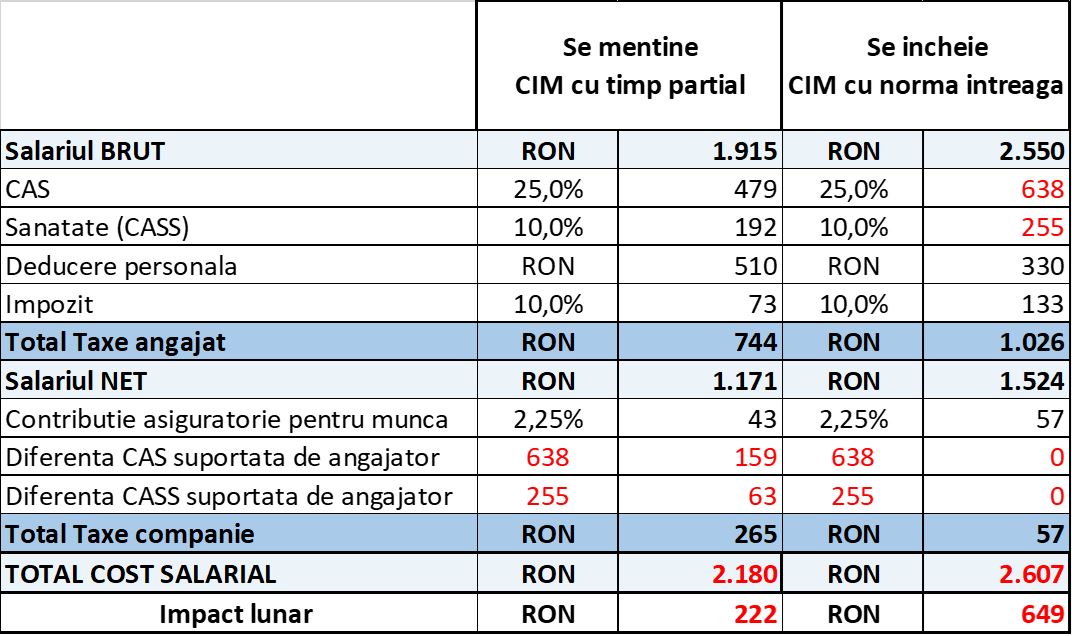

De asemenea, în ceea ce privește contractele de muncă cu normă întreagă, unde salariul lunar brut realizat este la nivelul salariului minim brut pe țară, respectiv 2.550 RON/lună, noile prevederi legislative nu au impact asupra salariatului, dar nici asupra angajatorului. În acest caz, salariatul va primi un salariu net de 1.524 RON, iar angajatorul nu va avea cheltuieli suplimentare, respectiv costul salarial începând cu luna august 2022 se va menține la 2.607 RON/lună, cât era și în luna iulie 2022.

Remarcăm astfel că angajatorii care au salariați ce își desfășoară activitatea în regim de timp parțial, sunt puși în situația de a lua măsuri având în vedere impactul financiar. De exemplu, un angajator care va decide să mențină contractul individual de muncă cu timp parțial de 6 ore/zi va avea un cost salarial total de 2.180 RON/lună, iar dacă va modifica contractul în normă întreagă costul salarial va fi de 2.607 RON/lună, comparativ cu luna iulie 2022 când costul salarial total era de 1.958 RON/lună. În acest caz, menținând contractul de muncă cu timp parțial, angajatorul va achita în plus 222 RON/lună, față de 649 RON/lună reprezentând cheltuieli suplimentare aferente unui contract de muncă cu normă întreagă.

Totodată, în situația în care, pentru desfășurarea activității, angajatorul va avea în continuare nevoie de un angajat care să lucreze doar 6 ore/zi, nu necesită să facă nicio schimbare, respectiv va continua relațiile de muncă în baza contractului cu timp parțial, urmând să suporte diferența de contribuții CAS și CASS în valoare totală de 222 RON/lună.

Salariații care nu vor fi afectați de schimbările fiscale

Noua modificare fiscală va avea un impact deosebit asupra angajaților care au doar un singur contract de muncă, încheiat cu timp parțial, cu un venit salarial realizat mai mic de 2.550 RON/lună. În acest caz, dacă angajatorul decide să modifice contractul în normă întreagă, iar angajatul nu este dispus să lucreze mai mult de 6 ore/zi, se va ajunge la situația în care ambele părți vor renunța la colaborare. Există însă anumite categorii de salariați care nu sunt afectate de noile prevederi fiscale. Potrivit art. 146, alin. (57) din Codul fiscal, nu vor datora contribuțiile CAS și CASS la nivelul salariului minim brut pe țară, salariații aflați în următoarele situații:

- sunt elevi sau studenți, cu vârsta până la 26 de ani, aflați într-o formă de școlarizare;

- sunt ucenici, potrivit legii, în vârstă de până la 18 ani;

- sunt persoane cu dizabilități sau alte categorii de persoane cărora prin lege li se recunoaște posibilitatea de a lucra mai puțin de 8 ore pe zi;

- au calitatea de pensionari pentru limita de vârstă în sistemul public de pensii, cu excepția pensionarilor pentru limita de vârstă care beneficiază de pensii de serviciu în baza unor legi/statute speciale, precum și a celor care cumulează pensia pentru limita de vârstă din sistemul public de pensii cu pensia stabilită în unul dintre sistemele de pensii neintegrate sistemului public de pensii;

- realizează în cursul aceleiași luni venituri din salarii sau asimilate salariilor în baza a două sau mai multe contracte individuale de muncă, iar baza lunară de calcul cumulată aferentă acestora este cel puțin egală cu salariul de bază minim brut pe țară.

În acest caz, pentru a nu avea un cost suplimentar cu diferențele de contribuții CAS și CASS, angajatorul este obligat să solicite documente justificative persoanelor aflate în această situație.

Schimbările fiscale vin cu documente noi de completat pentru angajați

De menționat este și faptul că, potrivit art. 2, alin. (1) din Ordinul nr. 1855/2022 publicat în Monitorul Oficial nr. 807 din 16.08.2022, salariații care realizează în cursul aceleiași luni venituri din salarii sau asimilate salariilor în baza a două sau mai multe contracte individuale de muncă, au obligația să depună, la fiecare angajator, o declarație pe propria răspundere din care să rezulte că realizează venituri salariale din mai multe contracte, iar baza lunară de calcul cumulată aferentă acestora este cel puțin egală cu nivelul salariului minim brut pe țară garantat în plată.

Modelul declarației este prevăzut în Ordinul nr. 1855/2022. Mai mult, angajații trebuie să cunoască faptul că această declarație pe propria răspundere nu se depune la angajatorul unde salariatul realizează un venit brut lunar cel puțin egal cu salariul minim brut pe țară, corespunzător numărului de zile lucrate în lună. Termenul de depunere a declarației la fiecare angajator este lunar, până la data de 5 a lunii următoare celei pentru care se constituie drepturile salariale, iar declarația reprezintă un document justificativ pentru fiecare angajator, în vederea stabilirii contribuției CAS și a contribuției CASS. Potrivit art. 3, alin. (2) din Ordinul nr. 1855/2022, angajatorul are obligația de a înregistra și a ține evidența acestor declarații, în vederea încadrării salariaților în excepția prevăzută de lege.

Remarcăm astfel că angajatorul este pus în situația în care trebuie să gestioneze lunar documente suplimentare care să îi permită să aplice scutirea de la plata diferențelor de contribuții CAS și CASS pentru categoriile de salariați exceptate prin lege. Acest lucru va determina o creștere a volumului de activitate pentru Departamentele HR. Specialiștii de resurse umane vor trebui să gestioneze întregul proces de colectare și arhivare a documentației necesara în relația cu salariații, astfel încât angajatorul să respecte obligația de a încadra salariații în situațiile reglementate de lege pe baza de documente justificative.

Andreea Păun, Payroll Team Leader, Accace România

Accace România este una dintre principalele companii de consultanță de afaceri și externalizare servicii din Europa Centrală și de Est. Prezentă pe piața locală începând cu anul 2007, compania a înțeles nevoia clienților de a avea toate procesele interne gestionate sub o singură umbrelă, devenind un furnizor complet și inovator de consultanță și externalizare servicii. În prezent, Accace România oferă servicii de contabilitate, raportare, salarizare, administrare de personal, precum și consultanță fiscală, corporate și juridică, prin intermediul unui cabinet de avocatură afiliat. În plus, Accace pune la dispoziția clienților soluții tehnologice noi pentru a susține și a îmbunătăți aceste servicii, soluții dezvoltate la nivel global și adaptate în funcție de specificul clienților locali.